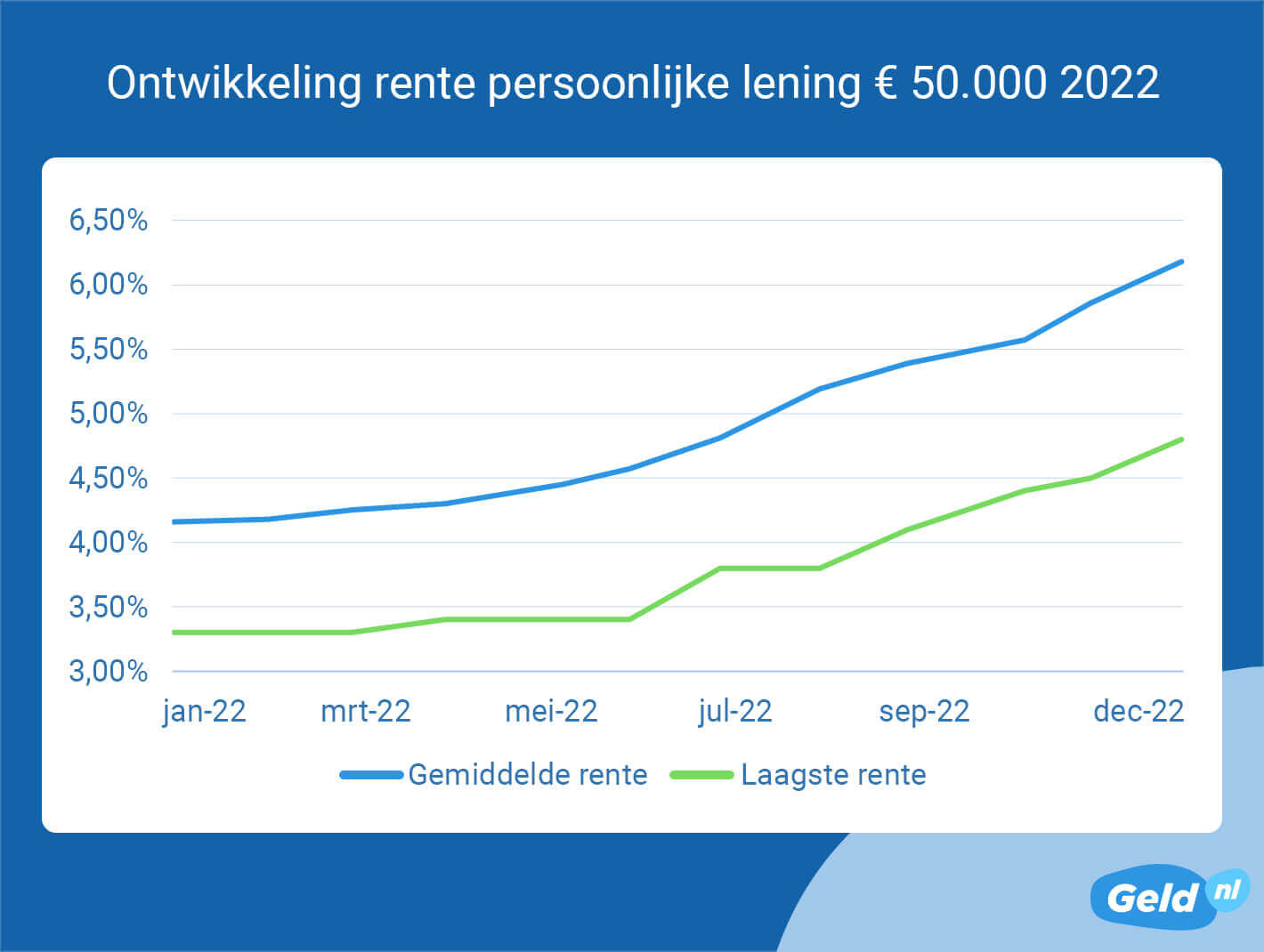

De rentes voor geld lenen zijn in 2022 hard gestegen, maar lang niet zo hard als de spaar- en hypotheekrentes, blijkt uit de jaarlijkse rente update van de financiële vergelijkingssite Geld.nl. De gemiddelde rente voor een persoonlijke lening van 50.000 euro ging bijvoorbeeld van 4,16% in januari naar 6,18% in december. De laagste leenrente voor dat leenbedrag ging van 3,3% naar 4,8%. Dat zijn omgerekend stijgingen van 45 tot 49 procent.

Veel kleinere stijgingen dus dan bij de spaar- en hypotheekrentes. De spaarrentes stegen met gemiddeld 256 tot 880 procent in 2022, de hypotheekrentes met ongeveer 230 procent.

Waarom leenrentes minder hard stijgen

“Dat de stijging van de leenrentes achterblijft, is niet heel verrassend”, zegt Amanda Bulthuis, expert geld & verzekeringen bij Geld.nl. “De rentes voor leningen reageren altijd langzamer op stijgende geld- en kapitaalmarktrentes dan de rentes voor spaarrekeningen en hypotheken. Dit komt vooral doordat er veel concurrentie is op de leenmarkt. Kredietverstrekkers willen dus liever niet de rentes als eerste verhogen, omdat klanten dan naar een concurrent met lagere rentes gaan. Ze wachten dus zo lang mogelijk om hun rentes te verhogen.”

Redenen voor stijgende leenrentes

Ook bij de persoonlijke leningen van 20.000 euro en 10.000 euro ziet Geld.nl in 2022 een flink stijgende lijn. Dat de leenrentes stijgen, heeft naast een stijging van de kapitaalmarktrentes de volgende oorzaken:

- Kredietverstrekkers krijgen met steeds strengere regels te maken bij het verstrekken van kredieten, waardoor de kosten voor het verstrekken van leningen hoger worden.

- Kredietverstrekkers vertalen de hogere kosten voor het aantrekken van geld door in hogere leenrentes.

- Het risico van het verstrekken van leningen wordt steeds groter. Door de stijgende energiekosten en inflatie is er een groter risico dat consumenten hun leningen niet terug kunnen betalen. Hierdoor verrekenen kredietverstrekkers hogere risico-opslagen in hun rentes.

Verwachting leenrentes 2023

De leenrentes zullen in 2023 hoog blijven en waarschijnlijk zelfs nog verder stijgen:

- Leenrentes reageren langzamer op de kapitaalmarktrentes dan hypotheekrentes. Dus hier zal de stijging nog even doorzetten.

- De inflatie is nog steeds hoog en de onzekerheid rond de oorlog in Oekraïne en de economische gevolgen daarvan houdt aan.

- Hierdoor blijven de kapitaalmarktrentes hoog en zullen ze zelfs nog wat stijgen in 2023.

- De maximale leenrente die kredietverstrekkers mogen vragen, gaat per 1 januari 2023 waarschijnlijk van 10 naar 12 procent*. Met name bij de lagere leenbedragen, bijvoorbeeld 2.500 of 5.000 euro, zien we dat enkele kredietverstrekkers al tegen de 10 procent zitten met hun rentes. Zij zullen in 2023 dus gebruik maken van de extra ruimte als ze tot 12 procent rente mogen vragen.

*De maximale leenrente bestaat uit de wettelijke rente (nu 2%) en een per wet vastgestelde rentevoet (8% sinds 10 augustus 2022). De wettelijke rente wordt elk halfjaar vastgesteld door de minister van Rechtsbescherming. Dit gebeurt volgens een vaste systematiek, waarbij wordt aangesloten bij de herfinancieringsrente van de Europese Centrale Bank met een opslag van 2,25%-punt met afronding op hele procentpunten (vanaf een half % wordt naar boven afgestemd). Voor de wettelijke rente van 1 januari 2023 wordt gekeken naar de ECB-herfinancieringsrente van eind oktober. Die was eind oktober 2,00%. Als je hier de opslag van 2,25% bij optelt, kom je op 4,25%. Afgerond 4% wettelijke rente. Hierdoor gaat de maximale rente voor een lening dus naar 12%.

.webp)

.webp)