Een jaar nadat de Europese Centrale Bank sinds lange tijd haar rentes begon te verhogen, is de verwachting dat de ECB vandaag voor de negende keer op rij de rente verhoogt. In een jaar tijd ging de beleidsrente van de centrale bank van 0 naar 3,5 procent (stand per 21 juni). Dat heeft ook grote gevolgen gehad voor de spaar-, hypotheek- en leenrentes, constateert de financiële vergelijkingssite Geld.nl.

Spaarrentes stegen hard

“Ontwikkelingen in de ECB-rente hebben altijd de grootste invloed op de spaarrentes. Banken kijken namelijk naar de ECB-rente en de hiervan afgeleide Euribor-tarieven om hun spaarrentes te bepalen”, legt Amanda Bulthuis, expert geld & verzekeringen van Geld.nl, uit.

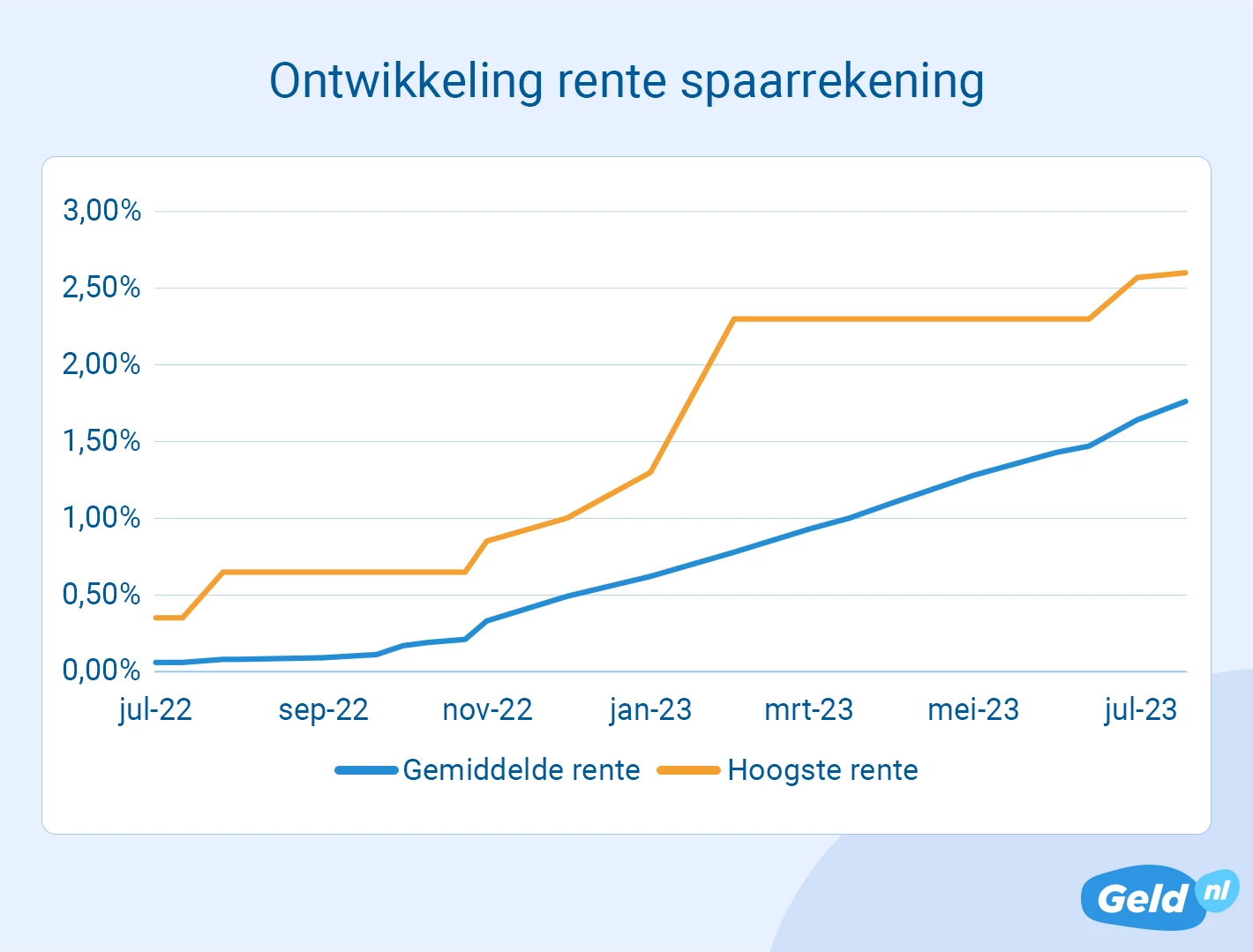

De gemiddelde rente op een vrij opneembare spaarrekening ging tussen juli 2022 en nu van 0,06 naar 1,76 procent, terwijl de maximale rente op een spaarrekening van 0,35 naar 2,6 procent steeg. Hiermee zijn de spaarrentes nog wel een flink stuk lager dan de ECB-rente, maar het gaat toch om stijgingen van respectievelijk ruim 2.817 en 643 procent.

“Dat zijn flinke stijgingen”, voegt Bulthuis toe. “Stel dat je 15.000 euro op een spaarrekening hebt staan. Dan kreeg je in juli 2022 op jaarbasis gemiddeld 9 euro rente op je spaarrekening. Met de huidige gemiddelde rente op een spaarrekening is dat 262,50 euro per jaar. Als je de spaarrekening met de hoogste rente van 2,6 procent hebt, krijg je nu zelfs 390 euro rente op jaarbasis. “

Gestegen hypotheekrentes hebben grote financiële gevolgen

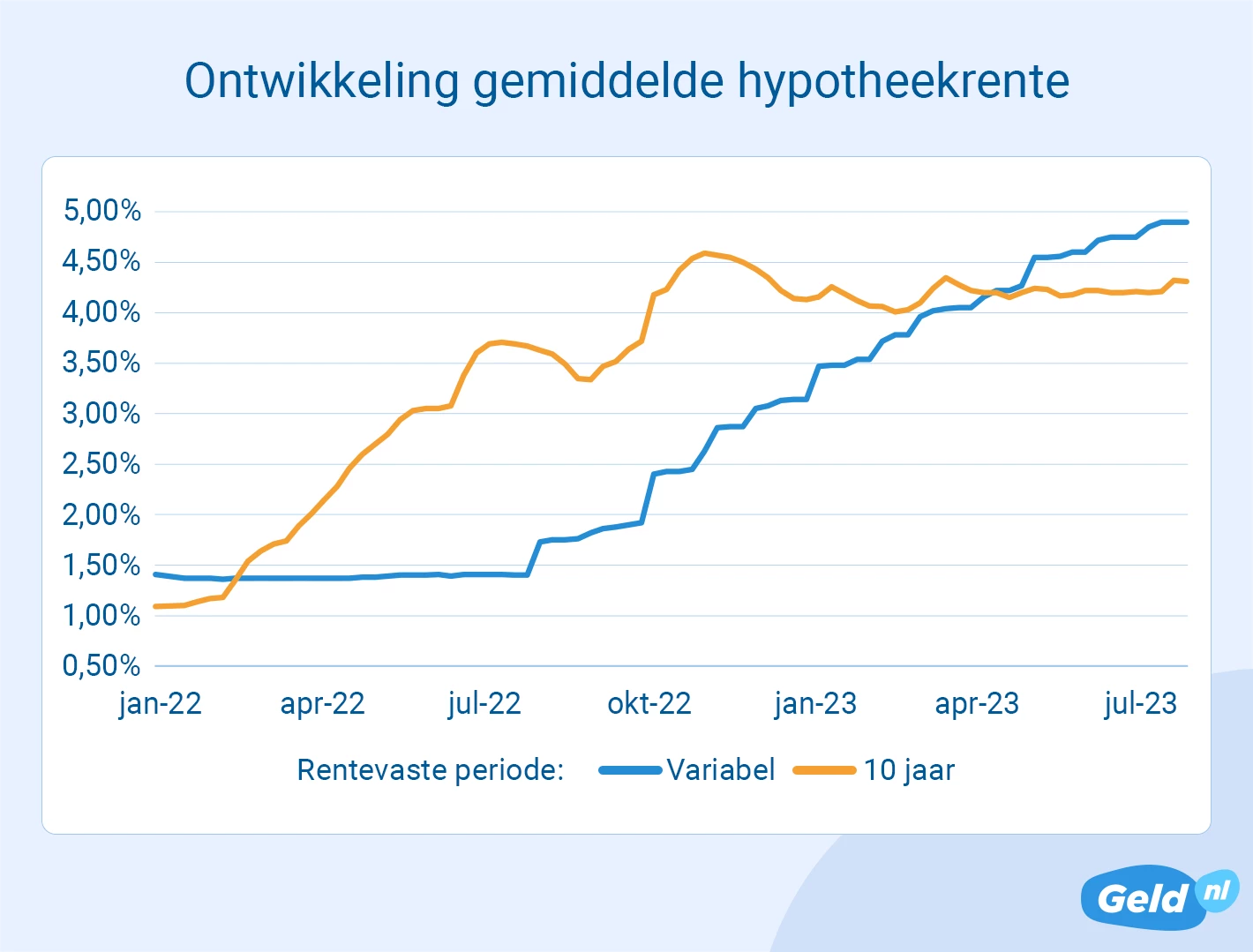

De hypotheekrentes zijn echter ook flink gestegen. Dat begon al wat eerder, omdat de kapitaalmarktrentes, waar hypotheekverstrekkers hun hypotheekrentes op baseren, niet alleen afhankelijk zijn van de ECB-rente, maar ook van financiële verwachtingen van beleggers die doorgaans sneller reageren op hoge inflatie en economische onzekerheid dan de ECB.

Zo was de variabele hypotheekrente in januari 2022 gemiddeld 1,41 procent. Nu is dat al 4,9 procent. Voor een annuïteitenhypotheek met NHG en een rentevaste periode van 10 jaar steeg de gemiddelde rente in die periode van 1,09 naar 4,31 procent. Dat is een stijging van bijna 297 procent. In verhouding zijn de spaarrentes dus veel harder gestegen dan de spaarrentes. Inmiddels zijn de hypotheekrentes echter weer aan het stabiliseren.

“De gestegen hypotheekrentes hebben een veel grotere invloed op iemands financiën dan de gestegen spaarrente”, zegt Bulthuis “Als je kijkt naar de tarieven voor een hypotheek met een rentevaste periode van 10 jaar, dan betaalde je voor een hypotheek van 350.000 euro in juli 2022 gemiddeld 1.100 euro bruto per maand. Dat is nu ruim 1.700 euro per maand. Dat betekent dus een flinke stijging van je maandlasten als je nu een hypotheek moet afsluiten of je rentevaste periode afloopt.”

Ook persoonlijke leningen werden duurder

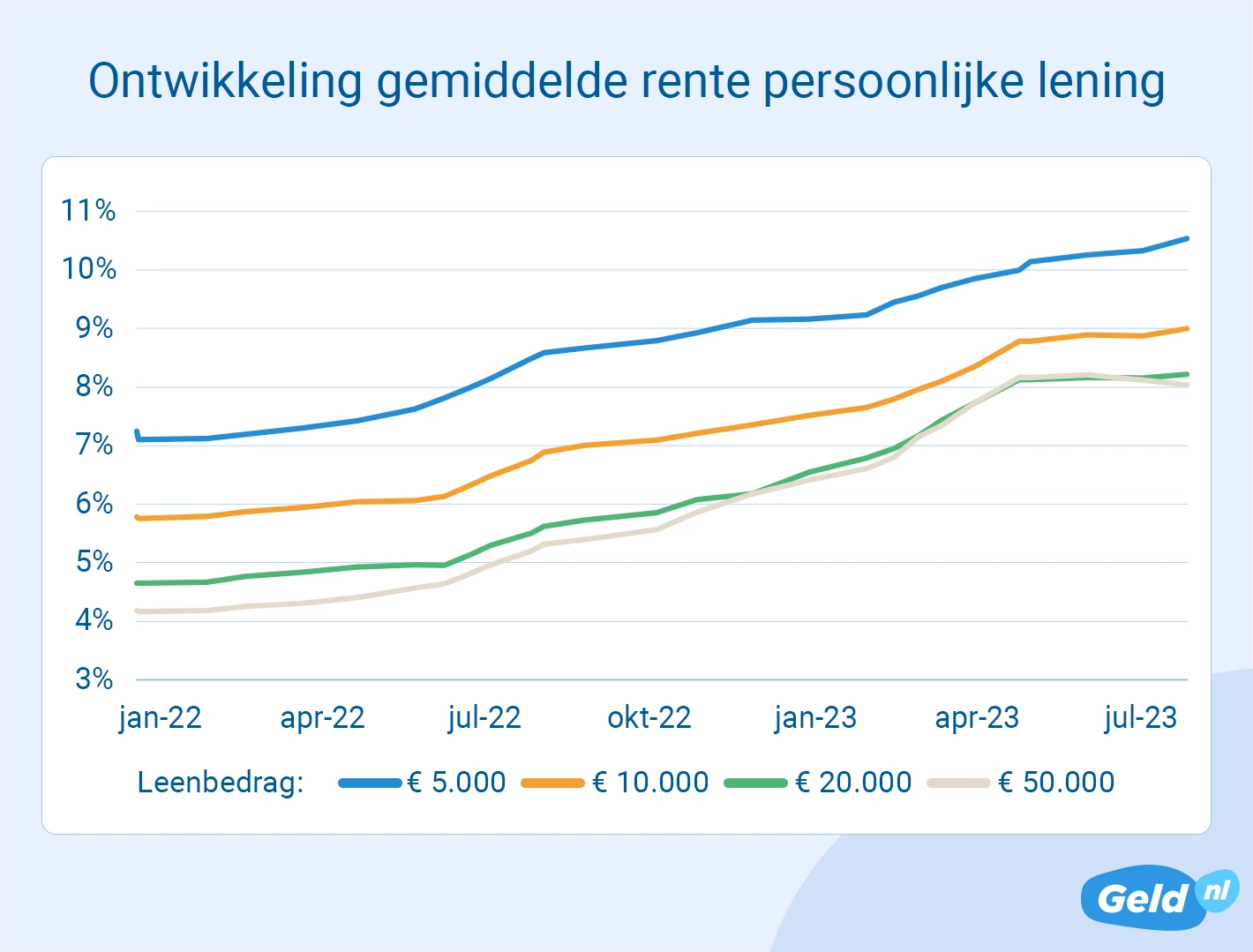

Ook consumenten die bij een kredietverstrekker een lening willen afsluiten voor bijvoorbeeld een nieuwe auto of keuken zijn het afgelopen anderhalf jaar geconfronteerd met veel hogere rentes. De gemiddelde rentes voor persoonlijke leningen stonden begin januari 2022, afhankelijk van het gekozen leenbedrag, op 4,1 tot 7,1 procent. Op dit moment staande gemiddelde leenrentes op 8,0 tot 10,5 procent. Dat zijn stijgingen van 45 tot 92 procent. “Wie nu een persoonlijke lening van 10.000 euro met een looptijd van 60 maanden afsluit, betaalt hierdoor voor de totale lening nu ruim 800 euro meer aan rente dan in januari 2022. Toch merk je daar waarschijnlijk minder van, omdat het in de maandlasten ‘slechts’ 13 euro scheelt.”

Blijven de rentes stijgen?

De belangrijkste reden dat de ECB haar rentes in juli 2022 begon te verhogen, was om de hoge inflatie omlaag te krijgen. Inmiddels is de inflatie alweer flink gedaald. “We zitten nog niet op de 2 procent inflatie die de ECB nastreeft”, zegt Bulthuis. “Maar het einde renteverhogingen bij de ECB komt wel in zicht. Naar verwachting zal de ECB in het najaar stoppen met de verhogingen en misschien zelfs in 2024 weer wat verlagingen doorvoeren. Dit betekent dan ook dat de rentes voor spaarrekeningen, hypotheken en leningen zullen stabiliseren en misschien al iets gaan dalen.”

.webp)